AHORRO E INVERSIÓN, ESTRATEGIA.

AHORRO E INVERSION

ESTRATEGIA

Tras haber analizado teoría y

ciertos conceptos que se usarán muy a menudo para invertir, se llegó al punto

de dedicar unas breves líneas a principios generales del buen inversor, esto

es la estrategia que se puede utilizar a fin de tener un éxito rentable.

Aclaramos que estos son principios generales, no entramos en un campo

matemático o físico de precisión y de leyes universales. Cada país, cada

presupuesto deberá ser tomado en cuenta. La situación macro económica a nivel

global y del estado es condicionante, así como la situación micro económica

individual.

Invertir es como jugar al ajedrez. Una buena planificación, aceptar los riesgos que impone el desconocer los movimientos rivales.

Confiar en el criterio de uno.

Sugerencias:

1. Equilibrar cash, ahorro e inversión. El balance de estos tres puntos es primordial, tanto

más si se vive en países bi monetaristas, como ejemplo, la República Argentina.

Disponer de dinero líquido para consumo inmediato e imprevistos, no solo calma

la ansiedad sino también evita intereses, recargos y pérdidas de tiempo.

2. Evaluar bien los riesgos: La prudencia dictamina que se debe saber de antemano

que tipo de riesgo se está dispuesto a tolerar. Los riesgos traen ansiedad,

dolor, agitan las emociones y pueden precipitar decisiones apresuradas e

inconvenientes. Como el futuro es incierto, el pasado solamente sirve para

situaciones que se han vivido, pero que en el futuro serán un poco distintas,

es necesario convivir con la imprevisibilidad del futuro. La vida sigue

adelante armonizando conflicto de intereses. El no hacer nada, estar en la

misma posición, si bien es confortable porque trae certidumbre, en sí mismo un

riesgo tremendo, porque no existe estabilidad total, el mundo está en un

permanente cambio. En una visita al Parque del Aconcagua, me impresiono la

inmovilidad del paisaje, hasta que un guía me explico que las montañas están

subiendo, imperceptible a simple vista, pero no para los satélites. Si algo tan

sólido cambia, cuanto más podremos esperar mudanzas en instituciones humanas.

El inversionista hace su mejor

esfuerzo por predecir el mundo de las finanzas, pero luego arriesga.

4. Impuestos y comisiones: El mundo de las finanzas es para ganar dinero para

todos los involucrados. Los estados saben que en este territorio se gana y por

eso cobran impuestos y regulan. Por eso el inversionista responsable evaluara

estos gastos.

5. Laddering: Es un

concepto de escalonar las inversiones, de tal manera que en vez de tener una

sola y gran inversión que madura o se venda en el

mismo tiempo, se opta por tener varias inversiones más pequeñas, que maduren o

venzan, en distintos espacios de tiempo.

Esta estrategia trae grandes

beneficios, como

A. Minimiza riesgo inflación y los

riesgos asociados a un solo periodo de tenencia para tener un flujo de dinero

en periodos cortos. Este flujo constante, seguido, más o menos predecible,

puede ser muy importante para ciertos espíritus inquietos.

B. Estos flujos, estimulan el

ahorro y la inversión en cuotas. Es como que “obligan” a apartar un porcentaje

fijo de los ingresos, sobre todo de los sueldos y remuneraciones, en nuevas

inversiones.

C. El monitoreo es constante, con

lo cual se compra y vende enseguida pequeñas cifras que sirven para corregir

errores.

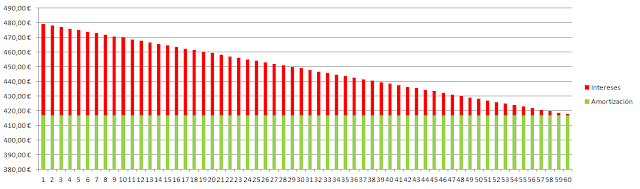

Este es un laddering mas sofisticado, pero muestra el principio de escalonar las inversiones.

6. Fondos comunes de inversión: Un conjunto de profesionales de inversión, con la

debida autorización legal, reciben inversiones de terceros, con el fin de

preservar el poder adquisitivo de las mismas y en lo posible incrementar su

valor. Cada vez que un particular invierte, se le asignan cuota partes

proporcionales al monto invertido. La cuota parte tiene un valor, que cambia

diariamente a medida que el tiempo pasa

Ingresar y egresar dinero del fondo

es más económico que el mundo de los bonos. Verdaderos profesionales expertos

cuidan de las inversiones, motivados por su propia ganancia y comisiones. Es extremadamente

fácil diversificar objetivos con los distintos tipos de fondos existentes. Los

intereses se re invierten automáticamente, lo cual es una gran comodidad.

Algunos inversores objetan a este

sistema, y con cierta medida de razón, que nadie cuida mejor la plata de uno,

que uno mismo.

BONOS VS FCI:

Reembolso principal: Los bonos

tienen una fecha donde se recibe un flujo importante de dinero, no así en FCI.

Intereses: Los bonos tienen fechas

fijas, el FCI es diario. El interés de los bonos tiende a ser superior al FCI.

En Argentina puede haber diferencias abismales.

Diversificación: Complicado en

bonos, en FCI, se busca el tipo adecuado en pocos minutos. Los FCI combinan

varios tipos de riesgos, distintas inversiones como bonos, acciones y metales.

Liquidez: En el mundo de los bonos

hay que salir a vender los mismos, en licitaciones, de las cuales no se sabe el

precio exacto o de si habrá comprador. En un FCI, cuando mucho se puede tardar

72hs.

Advertencia; Los FCI no son inmunes

al estado macro económico del entorno. No garantizan tasas de interés por

encima de la inflación, y en muchos casos puede haber pérdida de capital en

plazo breves de meses.

7. Es necesario hacerse un auto análisis con total

honestidad en cuanto a que nivel de riesgo se está dispuesto a aceptar.

Por eso la insistencia en

considerar que se ahorra lo que no se está dispuesto a perder, y se invierte lo

que si se está dispuesto a perder.

8. Definir objetivos: Las inversiones no son sencillamente para ganar más

dinero, sino para alcanzar un objetivo financiero. De otra manera, jamás sabría

cuando una inversión se debe capitalizar, ya que sencillamente se buscaría otra

para seguir ganando más dinero. Las inversiones son para cosas como comprar una

casa, pagar una educación, hacer un viaje soñado, comprarse un buen traje, un

excelente automóvil, etc. Entonces, una vez alcanzado el objetivo de ganancia,

se sabrá si conviene capitalizar o no.

9. Informarse bien:

El apresuramiento y la falta de datos son enemigos de la inversión. Se debe

estar al tanto de los índices de interés, de inflación, del CER, del UVA. Antes

de comprar o vender utilizar la calculadora de bonos, estar bien al tanto del

cronograma de pagos. Jamás tomar una decisión de un tercero, por más bueno que

sea, sin estar convencido internamente. Si la duda es grande, o su instinto le

dice que no, pues no la haga. El mantener ahorros es preferible a arriesgarse

con malas inversiones.

10. Usar empresa y corredor especializado: Las buenas plataformas, los buenos asesoramientos,

sobre todo si es personal, tienen un costo. Acéptelo con alegría, se está

ganando bien su comisión. Nada es gratis en este mundo, y es indignante recibir

comisiones que entran por “la puerta trasera”.

11. NO PREDIGA EL RITMO DEL MERCADO: El mercado de capitales es estadístico, son reglas generales,

pero en las predicciones individuales fracasan. Siguen la lógica de las

plantaciones, con cuidado los cultivos crecen, pero hay forma de predecir

exactamente el resultado de la cosecha.

12. No intente alcanzar el máximo rendimiento: El rendimiento óptimo no existe, tan solo existe si

ha sido bueno o malo para mi circunstancia.

Todo lo expuesto, puede ser intimidante para algunos, sin embargo, lo animamos a adentrarse en el

mundo de las inversiones, confiados en que le ira bien.

Comentarios

Publicar un comentario